Корреспондентские и расчетные счета — кому и для чего они нужны и есть ли между ними разница

Корреспондентский или расчетный? «Тройка» или «четверка»? Переводить или не переводить? Если вас мучают эти вопросы, предлагаем потратить 15 минут на эту статью. Она избавит вас от сомнений, крадущих самый ценный ресурс делового человека — ваше время.

Краткая справка

Если не вдаваться в подробности, то короткое определение типа счета выглядит вот так:

- Расчетный счет позволяет принимать безналичную оплату за товары или услуги. Такие счета используют физические лица – предприниматели или юридические лица.

- Корреспондентский счет позволяет осуществлять межбанковские переводы. Такие счета открывают банки, взаимодействующие с Центробанком или прочими кредитными учреждениями.

Как видите, возможность использования счетов вытекает из их определения. Но что делать в том случае, если в платежке указаны и корреспондентские, и расчетные реквизиты? Как, куда и за что можно переводить деньги в этом случае? Для ответа на эти вопросы нам придется погрузиться в данную тему намного глубже, коснувшись различий между счетами и нюансов взаимодействия плательщика с корреспондентскими и расчетными реквизитами. Не владея этой информацией, вы попадете под закон о блокировке счетов и переводов 115-ФЗ, который почему-то связывают с процессом отмывания доходов от преступной деятельности.

Что такое расчетный счет на самом деле

Отбросив инструкции финансистов и академические определения, мы можем назвать расчетный счет хранилищем денег предприятия, учреждения, организации или ИП. Доступ в это хранилище имеют проверенные люди с правом финансовой подписи. Правом на открытие такого хранилища обладают только банковские учреждения, действующие с разрешения Центробанка. Поэтому расчетный инструмент очень часто называют банковским счетом.

Без расчетного счета вы не сможете заплатить налоги и сборы (их вносят только в безналичной форме), перевести контрагенту платеж от 100 тысяч рублей, выплатить зарплату или дивиденды, легализовать денежные средства, полученные в наличной форме. Поэтому открытие расчетного счета — это обязательная процедура, следующая за этапом регистрации юридического лица или индивидуального предпринимателя. Ведь именно туда приходят все платежи от клиентов и контрагентов. Сюда же зачисляются наличные средства из кассы предприятия или магазина.

Технически расчетный счет представляет собой уникальный код из 20 цифр, за которыми скрыты данные о владельце (форма собственности и прочие сведения). Из этого кода можно «вынуть» даже информацию о типе валюты. Поэтому код (номер) является обязательным атрибутом каждого платежного поручения, выдаваемого клиенту или партнеру. Указав эти цифры в платежке, вы отправите деньги точно по адресу.

Как можно использовать расчетный счет

Мы уже разобрались с тем, что он является хранилищем безналичных средств физического или юридического лица. Теперь вам нужно запомнить правила ввода и вывода средств из этого хранилища. Иначе вы попадете под санкции 115-ФЗ или «прицел» налогового инспектора. Российское законодательство утверждает, что расчетные счета можно использовать для следующих операций:

- перечисления налогов и сборов в государственные фонды;

- перечисления денег за товары и услуги контрагентам;

- оприходование кассы (сдача наличных в банк, с зачислением этих средств на счет);

- получение наличных для подотчетных целей (командировки, дивиденды и прочее);

- получение наличных для выплаты заработной платы.

Обратите внимание: ни в одном законе не регламентируется количество открытых предприятием или ИП расчетных счетов. Вы имеете полное право заводить хоть по одному счету в каждом банке. Причем информация о каждом из них будет передаваться в контролирующие органы в день открытия.

Корреспондентский счет — какие возможности он дает и кому служит

Фактически, корреспондентский счет — это одна из разновидностей расчетного, обслуживающая интересы банковского учреждения и его клиентов. С помощью этой учетной записи обслуживаются все проводки между манками, а его содержимое защищает Центробанк.

Смысл существования корреспондентского счета сводится к посредничеству при переводе средств между предприятиями или предпринимателями. Если стороны сделки являются клиентами разных банков, то зачисление средств напрямую будет невозможно. В этом случае платежка идет из банка отправителя в Центробанк, откуда деньги уходят в банк получателя перевода. Без этой схемы денежный перевод можно сделать только в случае подписания договора о прямых платежах между банками отправителя и получателя.

С помощью корсчета банки обслуживают интересы разных клиентов, поэтому в правовом и финансовом поле существуют несколько форматов.

Основные разновидности корреспондентских счетов

Согласно Законам РФ корсчета делятся на три основных вида:

- лоро — открытый банком респондентом (их учетная запись в нашем банке);

- ностро — открытый банком корреспондентом (наша учетная запись в их банке);

- востро — иностранном банке.

При получении платежки от клиента банк-корреспондент переводит эти средства на лоро-счет банка-партнера, который перечислит аналогичную сумму на счет опекаемого респондентом получателя. Для осуществления такого платежа отправитель обязан указать банку-корреспонденту не только расчетный счет получателя, но и корсчет, а также БИК и название банка-респондента.

Все эти сложности нужны для ускорения прохождения платежки. Ведь по правилам Центробанка на лоро и ностро корсчете находится определенная сумма, поэтому банки просто списывают и зачисляют указанные в платежке средства со счетов корреспондентов и респондентов в режиме реального времени.

Где найти лоро или ностро вашего банка или финансово учреждения контрагента? Этот номер можно увидеть в разделе «Реквизиты» или уточнить у оператора финансового учреждения. При обработке платежа в онлайн-кабинете эта информация добавляется в платежку автоматически.

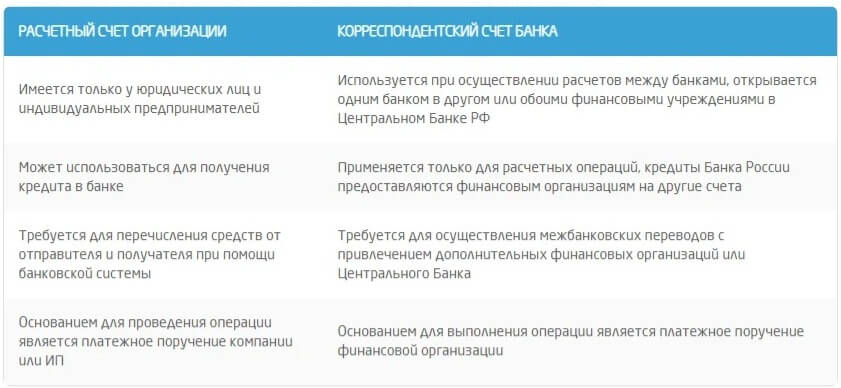

Пять различий между расчетной и корреспондентской учетной записью

Теперь, когда вы уже владеете всей информацией о расчетных и корсчетах, нам остается только собрать в одну таблицу основные различия между этими форматами обслуживания:

| Корреспондентский счет | Расчетный счет |

|---|---|

| Номер начинается на 407 или на 408, и заканчиваются кодом бик. | Код учтенной записи начинается с 301, а последние цифры генерируются банком-эмитентом. |

| Открывается банком-респондентом и банком-корреспондентом. причем корреспондентом может быть сам центробанк. | Открывается юридическим лицом или ип в любом банке. |

| Используется только для расчетных платежей, обслуживающих движение оплаты за товары и услуги между клиентами разных банков. не используется для выдачи и получения кредитных средств. | Используется и для расчетных, и для кредитных операций, но только в границах одного банка. |

| Используется только для межбанковских переводов. | Используется для получения или перечисления средств контрагентами. |

| Основание для операции — платежка от банка корреспондента или респондента. | Основание для операции — платежка от владельца учетной записи, с которого списываются деньги. |

Для расчетов за оказанные услуги и полученные товары предпринимателю, предприятию, учреждению или организации необходимы обе учетные записи — и корреспондентская и расчетная. В ином случае вы не сможете получить деньги с клиента другого банка. Но переводить средства на корсчет контрагента, который обслуживается в том же банке, что и вы — не самая лучшая идея. Такая операция создает лишние вопросы у службы финансового контроля банковского учреждения и продлевает сроки передвижения денег по счетам. Поэтому до оформления перевода обязательно уточните, в каком банке открыт расчетный счет вашего контрагента.

Источник

Отличия Расчетного счета от Корреспондентского

Существует два основных вида счета для проведения каких-либо операций предпринимателями, юридическими лицами или банковскими учреждениями. При открытии счета необходимо знать в чем заключаются отличия и где таятся подводные камни. Именно поэтому для начало необходимо понимать что из себя представляет расчетный и корреспондентский счет, для чего они нужны и кому пригодятся.

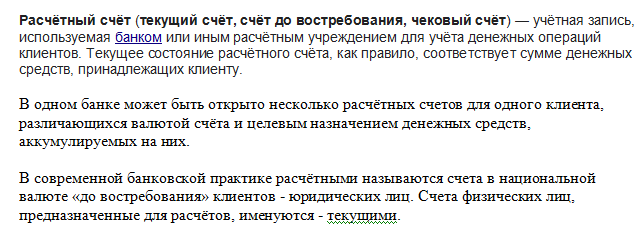

Что такое расчетный счет?

При помощи расчетного счета осуществляются все основные денежные операции каждого предпринимателя или же юр. лица. На счет ИП зачисляются деньги, а владелец счета может пользоваться ими для оплаты счетов или налогов, совершения покупок или оплаты каких-либо услуг.

Возможности, которые предоставляет открытый расчетный счет:

- Возможность оплаты товаров, коммунальных услуг, счетов, аренды и т.д.;

- Возможность перевода зарплаты своим сотрудникам;

- Возможность оплаты налогов и взносов в ПФР и ФСС;

- Возможность хранения денег в банке на безналичном счете;

- Возможно получения безналичной оплаты от партнеров.

Список операций, которые можно провести с расчетного счета:

- Снятие налички. В некоторых случаях данная операция возможна только через кассу;

- Пополнение счета. Осуществляется лично через кассу или же через банкомат;

- Перевод физическому лицу. Для избежания комиссии за переводы с банком можно заключить договор о специальном пакете услуг;

- Перевод юридическому лицу. Для переводов юр. лицу необходимо будет отправить в банк платежное поручение в электронном варианте или же прийти лично с заполненной и распечатанной формой;

- Осуществлять платежи в ИФНС, ФСС или ПФР. Данные платежи также осуществляются по платежным поручениям без взимаемой банком комиссии.

Важно понимать, что в некоторый ситуациях отсутствие расчетного счета у ИП или ООО противозаконно и несет за собой штрафы от 4000 до 50000 тысяч рублей.

Конечно, ООО может законно работать и без расчетного счета т.к. законом разрешено неимение расчетного счета, но только при условии, что все банковские операции не будут превышать 100000 рублей.

Наличие расчетного счета существенно экономит средства за счет снижения цен на переводы партнерам или поставщикам. Также если расчетного счета нет, то на заполнение форм для переводов уходит значительно больше времени.

Так кому же необходим расчетный счет?

- Лицам, которые по одному договору проводят операции свыше 100000 рублей. Согласно законодательству все суммы переходящие рубеж в 100000 тысяч рублей должны проводиться по безналичному расчету;

- При использовании POS терминала. При каждой оплате картой снятая сумма попадает на счет продавцу;

- Лицам, совершающим взносы и уплачивающим налоги в государственные структуры.

Очевидные преимущества открытия расчетного счета:

- Возможность заключения контрактов с одноразовыми платежами свыше 100000 тысяч рублей;

- Комфортная оплата налогов (не через кассу);

- Все операции можно провести и посмотреть где-угодно;

- Использование POS-терминала;

- Возможность выхода на большой рынок.

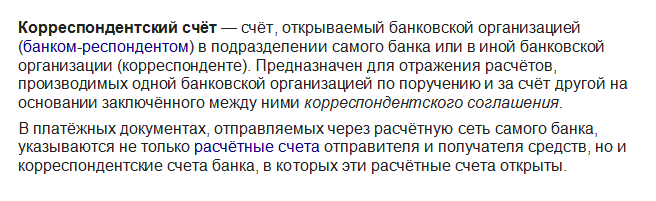

Что такое корреспондентский счет?

Корреспондентский счет — это счет банка, который открывается в банке или любой другой банковской организации. Предназначен для взаимодействия между двумя организациями после подписанного между ними договора о корреспондентских отношениях.

Проще говоря, корсчет используется для облегчения и удешевления международных транзакций.

Существует три типа корреспондентских счетов:

- Лоро (от итальянского — их счет) — корреспондентский счет, который открывается в банке-респонденте (своем банке) для банка-корреспондента (для их банка);

- Ностро (от итальянского — наш счет). То есть счет в банке-респонденте;

- Востро — Ностро счет, открытый в банке-корреспонденте. В России часто записывается как просто Ностро счет.

Главные преимущества корреспондентского счета:

- Расчеты проводятся в иностранной валюте;

- Передача тех. обслуживания на аутсорсинг;

- Расширение бизнеса в разные страны;

- Сокращение времени и денежных средств на все заграничные транзакции;

- Заверение всех документов в банке-корреспонденте;

- Корсчетов может быть открыто несколько.

То есть корреспондентские счета используются в большинстве своем организациями и банками, которые занимаются денежными переводами. Корсчета используют в случае если нужно осуществлять транзакции в иностранной валюте, которые, в свою очередь, требуются в местной.

В чем заключается разница между расчетным и корреспондентским счетом?

- Корреспондентский счет открывается банком в других организациях, а расчетный открывается иными небанковскими структурами;

- Корсчет не может быть открыт в банке, где уже имеется открытый расчетный счет;

- Кредит на корреспондентский счет не выдается;

- Расчетный счет — это аккаунт для работы клиента с банком, а корреспондентский — для работы банка с клиентами.

Также не лишним будет знать, что оба вида счетов состоят из 20 цифр.

В номере корреспондентского счета последние три знака совпадают с БИК банка, в то время как в расчетном — последние три знака являются номером банка.

Для того, чтобы разобраться в чем заключается отличие между расчетным и корреспондентским счетом нужно их сравнить. Лучше всего это разъяснит таблица, приведенная ниже:

| Отличия по фцнкциям | Расчетный счет | Корреспондентский счет |

|---|---|---|

| Кто управляет | Управляет исключительно лицо, открывшее данный счет | Управляют банк-корреспондент, клиринговый центр и Центробанк |

| Кто распоряжается средствами | Самостоятельно распоряжается лицо, открывшее счет | Распоряжается лицо, открывшее счет, но с согласия финучреждение, которое его открывало |

| Возможность получения кредита | Предоставляется кредит | Кредит не предоставляется |

| Номер счета | Номером счета является номер счета в определенном банке | Номер счета всегда начинается с 301 |

Исходя из информации выше представленной таблицы, можно сделать вывод, что основными отличиями являются возможность управления имеющимися средствами и счетом в целом, а также возможность предоставления кредита.

Как узнать корреспондентский счет по расчетному счету?

Для того, чтобы узнать корреспондентский счет даже не обязательно знать номер расчетного счета. Но, в случае, если у клиента он имеется процесс значительно облегчится.

Узнать корреспондентский счет можно так:

- Через сайт банка (войдя во вкладку “Реквизиты” можно найти всю актуальную информацию);

- Путем звонка на горячую линию банка (т.к. информация не является конфиденциальной, то для того чтобы узнать номер не нужно быть клиентом банка);

- Через личный кабинет (номер корсчета автоматически отображается при вводе каких-либо других сведений о получателе платежа);

- Через отделение банка (обратившись к сотрудникам банка, клиенту предоставят всю необходимую информацию).

Лицевой счет — расчетный или корреспондентский?

Лицевой счет — это счет для ведения учета, на котором отображаются все денежные операции. Выдается каждому при регистрации в реестре социальных или налоговых гос. структур.

Лицевой счет — не расчетный и не корреспондентский.

Это счет, который предназначен для частных лиц, а не для предпринимательской деятельности. Например, для оплаты налогов и коммунальных услуг, совершения покупок, а также для сбережения средств.

Физическое лицо может использовать лицевой счет так:

- Для хранения собственных средств и сбережений;

- Для перевода финансов юридическим лицам;

- Для погашения процентов и выплаты кредитов банку.

Особенностью лицевого счета есть то, что деньги переведенные на данный счет сначала попадают в банк, а уже после на счет получателя (за дополнительный перевод банком берется комиссия).

На сегодняшний день открыть расчетный счет значительно проще (онлайн открытие счета) в сравнении с предыдущими годами (бумажная волокита, очереди и т.д.) Конечно же, при условии доступа к интернету и необходимым электронным сервисам.

С открытием корреспондентского счета все обстоит немного сложнее. Банки с каждым днем все более тщательно выбирают партнеров. Придется доказать банку соответствия, заданными мировым стандартам.

В любом случае необходимо быть крайне внимательным при заполнении всех форм и при сборе необходимых документов для открытия того или иного счета. А также стоит не забывать об уплате налогов и соблюдении законодательства.

Источник